过去几年,越来越多人知道消费、医药、科技是诞生大牛股的好土壤,其实制造业同样诞生了大量优秀的企业。相比于其他国家,中国在制造业方面拥有独特的禀赋,特别是创新能力的不断升级过程中,也伴随着制造业的升级迭代,投射到资本市场上每一个不同时段可能都能出现大牛股。

但是制造业的投资并不容易,不同行业的商业模式差异很大,产业变迁速度很快,产业链也很长,研究起来特别复杂。我们今天访谈的汇添富基金董超,就给我们带来了一份制造业投资的“科普读物”。汇添富的基金经理都有一个特点,具有很强的投资体系,用一个可复制性比较强的底层系统,不断挑选出一个个优秀的企业。通过体系化的投资,让他们的投资收益变得可持续。可以说和董超的此次访谈,也让我们对制造业的理解,有了更深刻的认识。自2020年6月29日董超接管汇添富逆向投资混合基金至2021年末,该基金区间净值增长率为89.27%,远超同期业绩基准17.19%的水平。

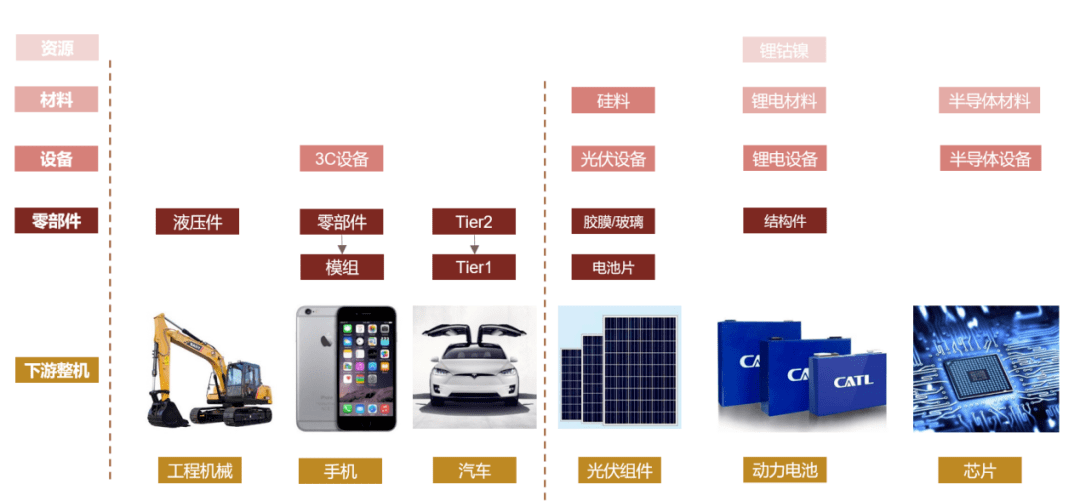

董超把制造业按照驱动力分为不同的产业链条,包括:1)宏观周期类,与宏观经济周期高度相关联、纯周期波动,例如钢铁煤炭工业金属航运等;2)周期成长类,具体包括建材、化工、工程机械、制造业投资链条等等,与宏观有一定关联性,但长期也有成长性:3)独立产业类,汽车、光伏、军工、半导体等等。

其中,每个产业又可以根据环节进一步分为:整机、零部件、材料、设备四个环节。不同环节的商业模式有其固有特征且差异明显。在投资中并没有绝对的偏见,但会根据不同环节的特征来展开研究和投资。其中,董超更偏爱零部件环节,可延展性和可复制性比较强,通常能建立比较强的护城河。整机更像消费品,靠一两个大单品驱动,产品周期比较明显;材料环节多是化工品,量价波动大;而设备是下游终端二阶导数,天花板相对较低。

完成了分类,能更高效帮助董超覆盖制造业的不同领域。具体在个股选择上,董超最看重的是商业模式,他的主要工作就是比较不同类型的商业模式,买入各个环节中商业模式最佳的企业,但并不代表都是市值最大的公司。比如说光伏领域,董超会重仓容易形成壁垒的逆变器龙头,而不是市值最大的组件龙头。

适度逆向也是董超投资框架中的另一个特点。他发现许多制造业都有比较强的周期特征,“周期性是历史变化和自然界的本质特征”。董超会在优秀企业处在经营周期低谷的时候进行逆向布局,这样能以比较强的安全边际去买好公司。正是由于制造业的产业链很长,不同环节对应的经营周期不同,董超总是能找到逆向布局好公司的机会。

在组合管理上,董超有两个特点:1)适度均衡,但不完全均衡。他认为过于均衡也是一种“偷懒”,如果某个行业没有机会就没必要为了分散而分散。均衡更多是产业驱动力的分散,以及经营周期的分散;2)持股相对集中。董超认为每一个持仓都是“有限额度”,这样让他做每一个买入决策都会深思熟虑,持仓数量太多就无法做到专注。

董超所建立的比较完整的投资图谱和体系,背后也得益于汇添富内部的团队力量。整个制造组,是汇添富研究团队人员数量最大的小组,董超自己也是汇添富制造业小组培养起来的基金经理,通过团队的体系化运作,帮助他迅速理解不同制造业的商业模式和经营周期,建立一套复制性较强的投资框架。

2. 周期性是历史变化和自然界的本质特征,历史在时间跨度足够长时会不断重复自己,繁荣与萧条总是相互交替

3. 我的投资框架是,以产业研究为基础,把不同的制造业产业链根据驱动力划分,不是割裂的自下而上看公司

4. 在制造业产业研究中,我们按照环节划分为整机、零部件、材料、设备等。不同环节的特征、长期投资价值和投资方法差异迥异。相对而言我们更倾向商业模式稳定、格局清晰的环节,例如一些核心零部件标的;

5. 通常我们重仓的公司都是在产业链中,商业模式稳定,护城河强的企业;其次是捕捉处在周期相对低位,有较大的周期弹性的环节的标的

7. 即便我对于一些周期特征的公司,会做逆向投资,但不是去博弈周期的价格波动,而是用安全边际较高的估值买有持续内生成长能力的优质企业

8. 如果有些行业确实没有机会,就没必要为了均衡而配置,组合要有力度的均衡,但不All In一个行业

9. 做投资,一定不能停留在纸面,要多去企业做实地调研,理解企业是如何真实运作的,否则就是纸上谈兵

董超我觉得投资最大的魅力是找到这个时代优质的头部公司。许多公司所处的赛道很一般,但公司自身的质量很高。为什么资本市场能长期给投资者带来不错的回报,就是因为能持续诞生一批批这个时代下优秀的企业。优质公司背后有许多要素,从企业家精神、产业趋势、到商业模式,但核心的还是商业模式。好的商业模式,能形成很强的护城河。我是投制造业为主,除了好的商业模式,产业趋势也很重要,可以说这两个要素能成就一家优秀的制造业公司。

投资的第二个维度是理解周期的力量。我之前看过一篇对比两次全球大危机的比较研究,开篇一句话让我非常感同身受,大致的意思是:周期是自然界的本质规律,历史在足够长的时间维度里,总是会反复在繁荣和萧条中相互交替。

每一个产业都有其繁荣和萧条的阶段,周期不是用来做波段的,但适度把握产业的周期,能用比较好的价格去买优质公司。在好公司遇到阶段性产业周期不好的时候,都是买入的时点。我曾经用这个方法买入过一个很优秀的化工企业,因为疫情的原因阶段性景气度很差,产品价格跌到了历史最低点。那时候我就买了很多,之后产品价格又涨到了历史最高点,让我的投资实现了丰厚的盈利。

由于我还管理一个逆向投资的组合,就会特别关注周期低点的优秀公司。而且,制造业大部分行业都有周期性特征,这些企业天生杠杆比较高,基本面周期波动很大。这些公司在无人问津的时候,通常风险暴露是非常小的。

总结来说,我对投资的看法是:1)把握中长期产业大趋势中优秀的头部公司,核心关注产业趋势和商业模式;2)从逆向的角度出发,关注优质企业在行业周期底部的投资机会。

董超由于我主要投制造业的企业,投资框架也和制造业的特征相匹配。制造业的研究复杂性很高,不同行业的特征完全不一样,而且产业链又特别长,不同环节的经营状态也不一样,发展的阶段不同,不像有些行业每个细分领域就这几个龙头公司。制造业投资,亏钱要比赚钱容易很多,因为商业模式的稳定性没有消费品那么强,即便你买了某光伏行业的组件龙头,未来也有被颠覆的风险。由于制造业的复杂性、多变性、多环节性等特点,就更需要一套可复制的框架,去做高效的覆盖、跟踪和投资。

我的投资框架是,以产业研究为基础,把不同的制造业产业链根据驱动力划分,不是割裂的自下而上看公司。按照产业驱动力,制造业大致能划分为几类公司:

第一类,宏观驱动的强周期行业。这一类公司包括大宗商品、钢铁、工业金属、海运等。要判断宏观带来的价格波动很难,我们重点关注但客观上投资难度会比较大。

第二类,周期成长类行业。这一类公司所处行业都和宏观经济有一定关联性,导致行业的周期性特征,但是中长期看这些公司自身也有很强的成长性。在工程机械、化工、防水材料等领域,都有一批优秀的周期成长股。对于这类公司,我会在景气低谷的时候适度逆向,可以获得比较好的收益。做这类公司投资,既要看公司自身的Alpha能力,也要理解行业的Beta景气度。

第三类,相对独立的产业链条。比如说电动车,主要看产业渗透率在什么阶段,整个产业景气度和汽车行业相关性不高。光伏、军工、半导体、甚至家电都属于比较独立的产业趋势。第三类公司的数量很多,分布在不同的行业,每个行业都有几百家公司。为了更加高效的研究,我又把这类公司整体分为四个环节:

1)整机。汽车、飞机、挖掘机、手机等都属于整机,是整个产业的最下游。整机通常不是产业中最稳定的环节,因为有一定的产品周期特征。比如说汽车的整车,通常由一两款爆款汽车带动,一旦产品周期下去了,也会影响企业的经营状况。

2)零部件。整机往上一个环节是零部件,比如说汽车零部件、手机零部件、挖掘机零部件等都属于这个范畴。零部件环节是我比较青睐的,他们通常面向所有的下游客户,业务的稳定性就比整机环节好,而且商业模式的可复制性强。而且,零部件环节的公司,没有很强的价格特征。

3)材料公司。零部件再往上一层就是材料公司。比如说动力电池有正极、负极、电解液、隔膜四大材料,半导体有光刻胶、工业气体这样的材料,光伏有玻璃、胶膜作为材料。材料公司都有共同的价格特征属性。我们以电动车中的电解液材料为例,六氟磷酸锂在价格最低的时候是6万一吨,现在价格是56万一吨。从中我们看到,材料公司的价格弹性很大。在价格上涨过程中,又有量价齐升的特点,所以盈利弹性非常大。2021年,电动车产业链表现最好的公司之一也是材料这个环节。对这一类商业模式的投资需要结合其周期特征,更多按照周期成长股的投资方法,在周期相对低位布局,把握周期成长共振、量价齐升的机会。但一旦行业进入产能过剩、价格下行的通道,经营向下的压力也会比较大。

4)设备公司。光伏、锂电、半导体等都有设备公司。这个环节也不是我喜欢的,属于产能周期的二阶导数。比如说电池龙头企业要扩产,那么多出来的部分如果稍微增速下滑,购买的设备可能就会下滑。设备类企业的天花板相对比较小,差不多是下游终端公司的十分之一。所以,我们看到设备类企业在全球都没有市值特别大的,即便许多他们的客户都能达到几千亿市值。当然,在不同的行业里具体表现会有差异,并不绝对。例如半导体设备、光伏设备在其产业链中的地位反而更稀缺;

做了公司的分类后,就能非常高效率把制造业的不同领域进行覆盖。但我们的分类不是死板的,也会纳入不同行业的差异。比如说在电动车领域,锂电池设备公司并不是表现最好的环节,锂电设备龙头每一年都跑不赢电池龙头,因为电池龙头不扩产,锂电设备企业就拿不到订单;但是半导体设备公司就能跑赢半导体公司。这是因为半导体产业链很特殊,设备公司是摩尔定律的推动者,供给才能创造需求,需求是持续迭代的。所以我们会看到,半导体设备公司的市值反而很大,像ASML有3000亿美金。再看光伏设备,并没有摩尔定律,但有技术变化。每一次技术变化,光伏设备会重新投一遍。做HJT电池设备的公司,就会比电池公司自身表现更好。

董超前面讲的是我投资体系的第一步,如何把各类制造业企业进行分类。完成了分类之后,就要到投资体系的第二步,如何把里面好的公司选出来。

我选股体系中的第一个环节是,商业模式的比较。由于我们比较偏好中长期经营稳定,持续性强,能形成比较强护城河的企业,在公司的筛选环节,重要的是对比不同类型的商业模式,把模式好的公司挑选出来。通常我们重仓的公司都是在产业链中,商业模式稳定,护城河强的企业。

我们以新能源产业为例,新能源车产业链中,整车并不是很好的商业模式,容易被竞争对手颠覆,但动力电池就是护城河很强的商业模式,不同类型的下游整车厂商都会用某龙头企业的动力电池。我们再看光伏产业链,逆变器是有品牌和渠道属性的,商业模式最、稳定。所以我们重仓的品种,都是这类商业模式好,护城河深的企业,但未必是行业中市值最大的那个公司。

我选股体系的第二个环节是,关注行业竞争格局的变化。即便一个行业的景气趋势再。